El mercado de valores tiene fama de ser la cartera de inversión más volátil y arriesgada, hasta el punto de que cualquiera que se sienta atraído por el trading debería pensarlo dos veces antes de aventurarse en él.

Este es el caso especialmente cuando comienza y su capital inicial es limitado. Sin embargo, el trading también es la forma más rápida y lucrativa que puede permitir a un inversor duplicar su capital, o incluso aumentarlo exponencialmente.

El trading requiere que las personas tengan una buena comprensión de cómo funciona el mercado financiero, pero también que sepan cómo evitar sus trampas y aprovechar las oportunidades disponibles para ellos.

Algunos traders, debido a la falta de tiempo o habilidades, recurren al uso de operaciones automáticas con robots de trading como los que ofrece Tradeasy, una estrategia cada vez más popular.

¿Qué es el trading automático?

El trading automatizado es un método de usar un robot de trading como los que ofrece Tradeasy para abrir y cerrar posiciones en lugar del trader. Esto aumenta el volumen de posiciones e incluso su eficiencia. El robot opera utilizando algoritmos basados en parámetros preconfigurados.

El trading automatizado ofrece varias ventajas a los usuarios. Además de su funcionamiento ininterrumpido, y la velocidad de ejecución de operaciones, elimina el aspecto emocional específico del trading manual, sabiendo que un trader a menudo se enfrenta a emociones que lo ralentizan.

Puede ser miedo, codicia o incluso dudas. Sin embargo, el trading automático requiere backtesting como veremos más adelante, además de un seguimiento constante. Todo esto es necesario para garantizar su correcto funcionamiento.

El trading automático funciona según la configuración realizada por el trader, si este último compra una acción a 70 euros, puede configurar su robot para revenderla a 90 euros por ejemplo y añadirá un Stop-Loss para cerrar la orden en el evento. que la acción fuera a retroceder a 60 euros, con el fin de limitar las pérdidas.

Las plataformas utilizadas como Tradeasy incluyen estrategias de negociación automática, lo que permite a los operadores agregar niveles de entrada y salida para órdenes y alertas de precios, entre otros.

¿Cuáles son las diferentes estrategias de trading automático?

Todas estas estrategias recurren al uso del trading algorítmico, que permite a los traders detectar oportunidades rentables y aprovecharlas, utilizando estadísticas, noticias económicas y geopolíticas, tendencias actuales, previsiones de futuro…

Estas son las principales estrategias de esta primera parte:

Prueba retrospectiva

Cuando un trader decide utilizar el trading automático para desarrollar su rendimiento, primero debe probar su robot de trading.

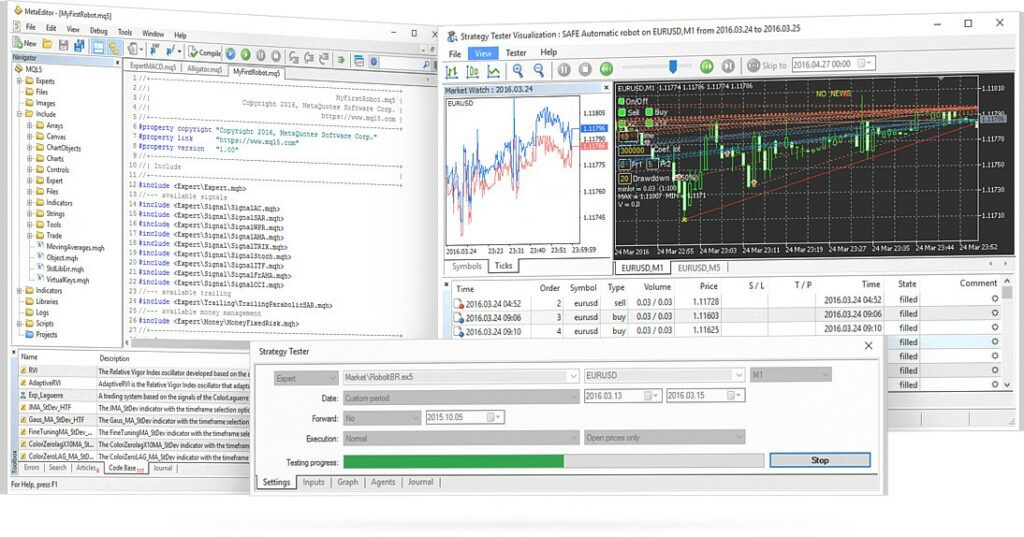

La estrategia adecuada se llama Backtesting y los desarrolladores y las plataformas en ocasiones suelen ofrecerlo. Es como trading en línea, que utiliza datos históricos, para probar la efectividad y confiabilidad de una estrategia dada.

En teoría, una estrategia que funcionó bien en el pasado reproduciría los mismos resultados en el futuro y, a la inversa, una estrategia que funcionó mal en el pasado podría funcionar mal en el futuro.

El backtesting informa al trader sobre las ganancias, las pérdidas, la volatilidad, la relación ganancias/pérdidas, el capital invertido… El software utilizado para backtesting generalmente ofrece dos pantallas, una que permite ajustar los parámetros de backtesting y la otra que permite mostrar los resultados de el backtesting.

La mayoría de los robots de trading ofrecen una funcionalidad similar y algunos incluyen funciones más avanzadas como el ajuste automático de la posición.

Al realizar una prueba retrospectiva, un trader debe considerar varios factores.

Primero debe tener en cuenta las tendencias del mercado durante el período en que se probó una estrategia, sabiendo que si fue efectiva durante este período, no necesariamente lo será años después.

También se recomienda considerar el universo como el de las acciones tecnológicas, sabiendo que es mejor ampliarlo con fines de prueba.

Además, no debe descuidar la volatilidad, las comisiones, la rentabilidad anual, los tipos de interés… El trader deberá ajustar todos estos parámetros para no sobreoptimizar los resultados de rendimiento, porque si han sido altos en el pasado, por lo general no serán tan precisos en el futuro.

Estrategia de seguimiento de tendencias

El trading automático tiene la capacidad de actuar en una cantidad significativa de mercados simultáneamente, sabiendo que analiza los datos del mercado en tiempo real, mientras toma la mejor decisión de inversión.

Esta estrategia se utiliza para identificar tendencias y luego abrir y cerrar órdenes. Es más eficaz a largo plazo y se aplica tanto a mercados en alza como en baja. Esta es la estrategia más fácil de implementar, ya que no implica pronósticos.

Esta estrategia no utiliza ningún análisis fundamental, sino que se basa únicamente en el análisis técnico. Un trader puede recurrir a comprar un activo en alza, pensando que el mercado seguirá subiendo, también puede comprar un activo en baja cuando piensa que el mercado seguirá cayendo, y esto cortando la acción, a través del bróker.

Generalmente, para el trader que utiliza esta estrategia, cuando el mercado está a la baja, adoptará una tendencia bajista. Para él, es mejor vender, sabiendo que es difícil predecir cuándo dejará de caer el mercado. Además, cuando este último rebota, suponiendo que seguirá subiendo, el trader adoptará una tendencia alcista y preferirá posicionarse para la compra, porque no sabe exactamente cuándo dejará de subir.

Estrategia de diversificación rápida

Esta estrategia permite a los traders gestionar una gran cantidad de órdenes en un período de tiempo, de acuerdo con los parámetros previamente definidos en el sistema de trading automático, es decir en el robot de trading.

El principio de esta estrategia se basa en la detección de micromovimientos en el mercado en un período de tiempo muy corto que se puede contar en milisegundos. Esto es gracias a algoritmos súper poderosos, que tienen la capacidad de ejecutar órdenes en poco tiempo.

Muchos traders dividen sus órdenes en varios lotes para no revelar sus intenciones a otros inversores en el mercado. Con el fin de descubrir los precios que estos últimos están dispuestos a invertir para comprar valores, los robots comerciales envían monedas con diferentes precios para obtener la información deseada.

En la siguiente entrada seguiremos explicando más estrategias del trading automático.