Algoritmos populares

La mayoría de los 31 editores a los que hace referencia la revista Wall Street & Technology ofrecen robots de trading y algoritmos. Todos ellos ofrecen algoritmos de asistencia al trader como TWAP y VWAP que permiten realizar muchas transacciones de bajo volumen con una alta velocidad de ejecución, siendo entonces lo principal dominar la optimización de los costos de transacción y la velocidad de ejecución en tiempo real.

Si bien se utilizan muchos algoritmos y trading automático en las salas de negociación, los bancos a menudo se niegan a comunicarse en torno a estas tecnologías, ya que esta información se considera confidencial.

Solo los editores de software, las empresas de consultoría (Grupo TABB) o los laboratorios de investigación universitarios ofrecen datos sobre el estado actual de los productos y tecnologías.

Los algoritmos básicos del Trading Automático

Todos estos algoritmos funcionan según el principio de juntar pedidos grandes en una serie de lotes comercializables.

Varias ventajas están vinculadas a esta técnica: reducir los costes de corretaje al hacer que las órdenes sean procesadas por máquinas tanto en el lado de la compra como en el de la venta en lugar de colocarlas por teléfono, construir estrategias de venta lo más cerca posible del mercado en un período determinado para poder para vender todos los lotes, reducir los errores de ejecución y ahorrar a los comerciantes operaciones tediosas.

El uso de esta tecnología en Trading Automático es objeto de seminarios y formación porque estos métodos son cada vez más utilizados en el mundo del Trading requieren una formación específica.

VWAP (Volume-Weighted Average Price): esta técnica es utilizada principalmente por fondos de pensiones o fondos mutuos para vender un gran volumen en muchas órdenes pequeñas.

Reduce los costes de corretaje al igualar previamente las órdenes de compra/venta. Una transacción en VWAP se hará por ejemplo 40% por la mañana y 60% por la tarde, distribuidos de acuerdo al volumen de transacciones observado en el mercado de valores.

TWAP (Time Weighted Average Price): esta técnica se utiliza para realizar muchas operaciones pequeñas durante un período determinado. En cuanto al VWAP, se trata de automatizar la compra o venta de una gran cantidad de acciones. Un TWAP de un día se dividirá en un 50 % por la mañana y un 50 % por la tarde. Este método permite identificar un precio de venta medio.

Precio de llegada / Déficit (IS, Implementation Shortfall): El algoritmo de precio de llegada permite determinar un precio fijo al que se desea vender o comprar acciones. El software realiza todas las operaciones teniendo en cuenta el impacto del mercado, la liquidez, el volumen y la duración para llegar a este precio medio.

Porcentaje de volumen: Mismo principio de fraccionamiento de volúmenes esta vez en proporción al volumen de transacciones en curso, lo que garantiza una mejor ejecución de las órdenes.

TVOL (Target Volume): Este algoritmo tiene las mismas funcionalidades que los anteriores (VWAP, TWAP) pero realiza transacciones en base a un volumen de compra o venta deseado.

¿Cómo funciona el Trading Automático?

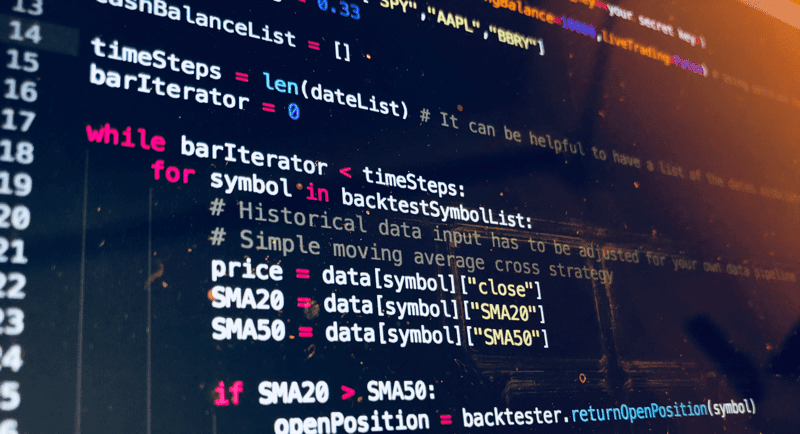

Estos algoritmos al ser parametrizados deben ser accesibles a los programadores quienes les darán instrucciones de trabajo.

Los principales datos utilizados no varían de los que ya utilizan los traders, ya que estos algoritmos se basan en estrategias comerciales diseñadas y probadas en la sala de negociación.

Los robots de trading pueden ejecutarse en diferentes sistemas operativos, Windows/Mac/Unix y están programados con diferentes lenguajes Java, C# y principalmente C++.

También utilizan sistemas de encriptación y certificados digitales que sirven para autenticar y asegurar las transacciones.

Los dispositivos que deben soportar estos algoritmos que rigen el funcionamiento del Trading Automático y de los Robots de Trading son especialmente potentes, ya que en algunos casos realizan procesamientos sobre varias fuentes en tiempo real, teniendo en cuenta datos históricos para calibrar las transacciones (volatilidad implícita para el comercio de opciones, por ejemplo).

La idea de partida es conseguir que el robot de trading sea completamente autónomo en estas decisiones comerciales para realizar las transacciones de forma extremadamente reactiva. Para ello, debe seleccionar los datos que deben ser tenidos en cuenta.

El primer dato es el posicionamiento en el tiempo. ¿Cuáles son los períodos óptimos a tener en cuenta para construir un conjunto de datos confiable? ¿Cuándo iniciar o cerrar una transacción?

El segundo dato es qué tipos de transacciones realizar y en qué mercados y en base a qué datos: desviación estándar (volatilidad), microestructura del mercado, paso de precio (spread).

Finalmente, el tercer dato se refiere a las restricciones que deben establecerse para evitar grandes pérdidas.

Para optimizar los costos de transacción, los brókers han ofrecido acceso directo al mercado, especialmente dedicado a transacciones electrónicas. El bróker realiza cada vez menos pedidos por teléfono y se concentra en transacciones específicas.

Hay varios proveedores de robots de trading:

– Los corredores con una plataforma DMA generalmente ofrecen algoritmos para el uso de sus clientes.

– Editores que pueden proporcionar algoritmos personalizados.

– Desarrollo interno por parte de los bancos más grandes.

– Las sociedades de inversión privadas ofrecen gestión cuantitativa a sus clientes

El poder de los ordenadores y robots de trading actualmente permite implementar algoritmos de comportamiento y toma de decisiones cada vez más eficientes y accesibles para todos.

Basados en los conceptos de inteligencia artificial y teoría de juegos, estos algoritmos ya no tienen que ser configurados por traders o brókers, sino que es una tecnología cada vez más al alcance de la sociedad en su conjunto. Basta con tener bases mínimas en informática y matemáticas.