La historia del Trading desde el Foro Romano hasta hoy

Con la llegada del trading online, vemos que llega a las plataformas un nuevo enfoque para invertir en el mercado de valores. Inspirado en las redes sociales y también conocido como Copy Trading, consiste en imitar el comportamiento, incluso la cartera, de otros traders considerados más experimentados, más fiables y potencialmente más rentables.

Ante esta nueva transformación de los mercados bursátiles, volvemos a la historia del trading para entender mejor su evolución, hasta la llegada del Robot Trading.

Los inicios de la bolsa de valores

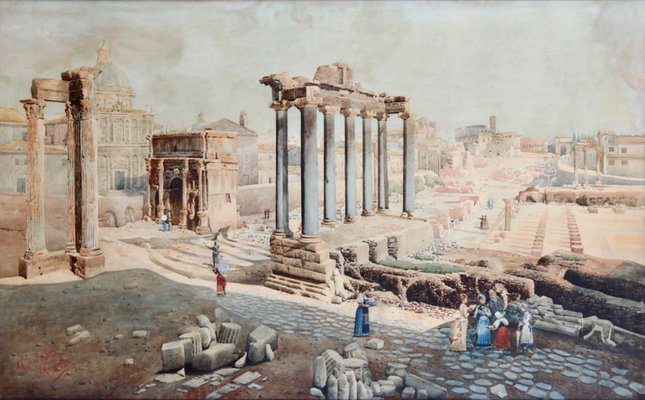

El primer lugar en donde negociar acciones y bonos, con toda la especulación que conlleva, fue el Forum Romanum (foro romano) de la Antigua Roma, que entonces estaba mal regulado.

En Francia, el comercio de deuda se introdujo en el siglo XII, mientras que, en Italia, los valores gubernamentales eran prerrogativa de los comerciantes y luego de los corredores.

Las primeras bolsas oficiales

Hasta el siglo XVII, estas transacciones se realizaban principalmente al aire libre o en lugares públicos, y no fue hasta 1602 cuando apareció la Bolsa de Valores de Ámsterdam. El ejemplo de los holandeses fue rápidamente seguido por el resto de los países desarrollados y el siglo XVIII vio la apertura de las Bolsas de Valores de París, Londres y Filadelfia.

Finalmente, en 1792, nació la Bolsa de Valores de Nueva York. Estaba formada por 24 brókers y traders reunidos bajo un árbol, frente al 68 de Wall Street. En 1896, Charles Dow creó el Dow Jones, que todavía se publica en la actualidad.

Burbujas y tulipanes

Si los Países Bajos fueron los primeros en intentar regular este comercio especulativo, en ese momento concentrado principalmente en materias primas y divisas, también fueron los primeros en descubrir los peligros de las burbujas especulativas.

Consideramos la crisis de los tulipanes de 1637 como el primer colapso histórico comercial de acciones.

Diversificación del mercado de valores

Si primero fueron los valores gubernamentales, luego fueron las acciones y los bonos de los bancos y las compañías de seguros los que formaron la mayor parte de la especulación bursátil, durante los siglos XVIII y XIX, el mercado bursátil se convirtió en una parte integral del crecimiento empresarial.

A partir del siglo XIX vemos la aparición de las bucket shops estadounidenses, que dependían de pequeñas pero múltiples inversiones del público para especular y capitalizar la compra de acciones.

El crack de 1929

En Estados Unidos, tras dos décadas de frenética especulación, la industrialización estaba atrayendo a las grandes ciudades americanas a una gran población de optimistas que había venido en busca de una vida mejor, mientras que el crédito fácil y barato crecía a una velocidad vertiginosa.

Por su parte, los traders, insaciables, obtenían ganancias de capital exorbitantes sobre valores comprados a crédito, un comportamiento que viola el fundamento más importante de la negociación. La Reserva Federal advirtió contra este exceso de especulación, mientras que la economía real perdió fuelle por estar financiada únicamente por capital especulativo. Es entonces cuando los grandes corredores se apresuraron a reclamar su beneficio a corto plazo vendiendo sus acciones, que ya nadie quiere comprar.

Así comienza la histórica crisis internacional de Wall Street, el jueves 24 de octubre de 1929, la cual tendría repercusiones en la economía y la política de todo el siglo XX.

El trading online

Desde la década de 2000, el progreso tecnológico ha permitido la creación de plataformas en línea, pero también una mayor democratización del comercio, especialmente Forex.

Las operaciones bursátiles con cierto grado de especulación están ahora al alcance de todos. Están surgiendo las criptomonedas, estas monedas desmaterializadas basadas en la cadena de bloques, y el trading a nivel social está ganando terreno.

Hoy en día, existen muchos índices bursátiles que indican la salud económica de empresas y naciones. Respaldados por siglos de experiencia, los mercados generalmente se consideran más estables y mejor regulados que nunca.

El robot Trading

Negociar, comprar y vender acciones a muy alta velocidad: un robot de trading está destinado a realizar arbitrajes reemplazando al trader para optimizar sus transacciones.

La mayoría de las veces, el funcionamiento del robot de trading es mimético: copia las posiciones de los traders y las reproduce en nombre de otro inversor utilizando algoritmos matemáticos.

Recordatorio: un algoritmo es una secuencia de instrucciones detalladas que, si se ejecutan correctamente, conducen a un resultado determinado, por ejemplo, un arbitraje financiero.

Los brókers pueden ofrecer robots comerciales a sus clientes o estos pueden ser proporcionados por compañías independientes como Tradeasy para integrarlos en las interfaces comerciales de las plataformas.

Hay varios cientos disponibles en el mercado, pero muchos de ellos caen en la desventaja de precios abusivos. Las fórmulas más interesantes se basan en una suscripción, como sería el caso de Tradeasy con sus diferentes planes.